ファクタリング

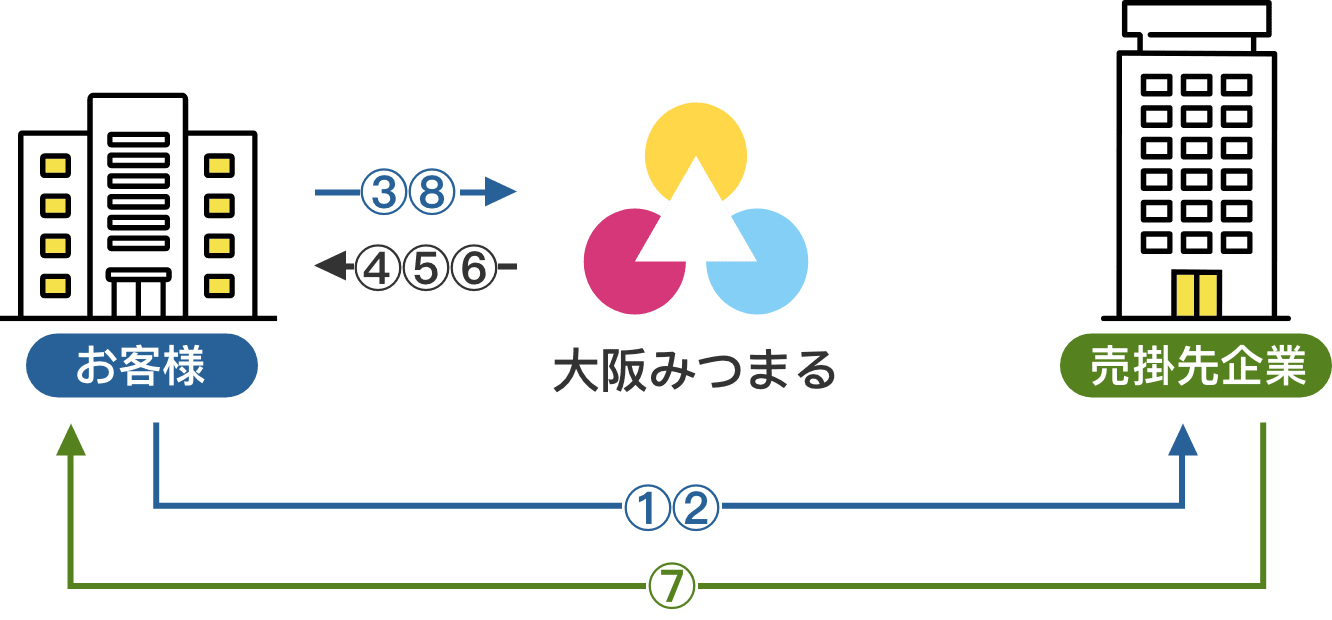

ファクタリングの仕組み

- ① 商品やサービスの提供(売掛金発生)

- ② 売掛請求金額の確認

- ③ 売掛確定金額の通知

- ④ ファクタリング契約

- ⑤ 集金代行業務の契約

- ⑥ 売掛金の資金化

- ⑦ 集金代行契約により弊社を代行して売掛金の回収

- ⑧ 代行して回収した売掛金をお引渡し

手数料として売掛債権金額の1%から15%を頂きます(業界最安値)

ファクタリングの概要

ファクタリングサービスで資金繰りのお悩みを解決します。

「大阪みつまる」で提供するファクタリングとは、お客様の売掛金を「完全買い取り」する売掛債権売買契約です。売掛金の売買契約のためお借入れにはならず、保証等は一切不要です。

金融機関(銀行・ノンバンク等)で資金調達される際には、会社の決算状況・財務状況・借入件数・借入総額・条件変更の有無により、その可否が決定されますが、ファクタリングであれば取引先企業様の現状信用が重視されるので、お客さまの近年の決算・借入れ・財務状況等はそれほど問いません。

売掛金を現金化する事により、キャッシュフローの改善に繋がり資金繰りや資金調達にお困りの事業主様側に立ったサポートを行うのが、私たちのファクタリングサービスです。

非常に難しい問題に悩まされている事業主様のために、最短即日で事業資金を調達できるスピード対応を強みとしています。まずは悩まず、お気軽ご相談ください。

- キャッシュフローの改善

- 売掛金の貸倒リスク削減

- 秘密厳守で利用可能

- 借入負債に計上されないので信用情報に悪影響無し

- 即日スピード資金調達が可能

- 税金滞納中や赤字決算でも資金調達が可能

- 銀行融資がNGでも利用できる

- 「担保」や「保証人」が不要

- 融資と比べて手数料が高くなる場合がある

ファクタリングの手数料は業者によって異なりますが、銀行やノンバンクなどの融資と比べて未回収リスクが高いため、相場自体が割高に設定されています。

- ファクタリング会社の選定が難しい

ヤミ金のような悪質なファクタリング会社も存在するためファクタリング会社の選定に失敗してしまえば、資金繰りが更に悪化してしまう可能性があります。

お問い合わせから資金調達までの流れ

お問い合わせ

資金調達が必要な方は、ご遠慮なくお問い合わせください。

ヒアリング/審査

担当者が、お電話で売掛金の詳細をお伺いして審査いたします。

書類提出

必要書類を揃えて頂き、最終確認後にご契約となります。

資金化実行

お客様の売掛金を買い取りいたします。

※審査の結果、ご希望に添えない場合がございます。